借地権の売却時の税金や控除を徹底解説!確定申告に必要な書類とは?

借地権の売却時の税金や控除を徹底解説!確定申告に必要な書類とは?

目次 [隠す]

借地権を売却する際には、譲渡所得税や控除など、税金に関する知識が欠かせません。また、確定申告の際にはどのような書類が必要なのか、事前に把握しておくことがスムーズな手続きに繋がります。

本記事では、借地権の売却時に発生する税金や適用される控除、さらに確定申告に必要な書類をわかりやすく徹底解説します。複雑になりがちな税金や手続きについて、基礎から学んでみませんか?

借地権の売却時にかかる税金と計算方法

借地権の売却時にかかる税金は、

- 印紙税

- 譲渡所得税

- 登録免許税

の3つです。

それぞれの税金について、概要や計算方法などを紹介します。

印紙税

印紙税とは、不動産や借地権の売買契約書などの課税文書に対して課税され、その文書の作成者が、印紙税相当額の収入印紙を契約書に貼り付けて納める税金です。

借地権の売却契約書にかかる印紙税の額は、契約書の記載金額に応じた額が本則税率として定められています。

契約書に記載された金額に応じた印紙税の額は、以下の表でご確認ください。

| 記載された契約金額 | 本則税率 | 軽減税率 |

|---|---|---|

| 1円以上1万円未満 | 非課税 | 非課税 |

| 1万円以上10万円以下 | 200円 | 軽減措置の適用なし |

| 10万円超え50万円以下 | 400円 | 200円 |

| 50万円超え100万円以下 | 1,000円 | 500円 |

| 100万円超え500万円以下 | 2,000円 | 1,000円 |

| 500万円超え1,000万円以下 | 1万円 | 5,000円 |

| 1,000万円超え5,000万円以下 | 2万円 | 1万円 |

| 5,000万円超え1億円以下 | 6万円 | 3万円 |

| 1億円超え5億円以下 | 10万円 | 6万円 |

| 5億円超え10億円以下 | 20万円 | 16万円 |

| 10億円超え50億円以下 | 40万円 | 32万円 |

| 50億円超え | 60万円 | 48万円 |

| 契約金額の記載がない | 200円 | 軽減措置の適用なし |

印紙税の軽減措置について

令和9年3月31日までの間に作成される不動産の譲渡に関する契約書については税額が軽減されますが、借地権の譲渡は、軽減措置の適用対象外となります。

ただし、契約書に借地権だけでなく建物の金額も併記した場合は、合計金額について軽減措置の適用対象となります。

例えば、売買契約書で「借地権2,000万円」としか記載していない場合は軽減措置が適用されず印紙税の額は2万円です。一方で、契約書に「借地権500万円」と「建物1,500万円」を併記した場合は、軽減措置が適用されて印紙税の額は1万円となります。

参考:「不動産譲渡契約書」及び「建設工事請負契約書」の印紙税の軽減措置の延長について

譲渡所得税

譲渡所得税とは、借地権を含む不動産などの資産を売って、譲渡所得が残った場合に課される所得税や住民税、復興特別所得税の総称です。課税所得は次の計算式で求めます。

- 課税所得=譲渡価額-(取得費+譲渡費用)

計算した譲渡所得は、売却した年の1月1日で所有期間が5年を超える場合は長期譲渡所得、5年以下の場合は短期譲渡所得となります。それぞれについて、下表の税率を乗じた額が納めるべき譲渡所得税です。

| 短期譲渡所得 | 長期譲渡所得 | |

|---|---|---|

| 所得税 | 30% | 15% |

| 復興特別所得税 | 0.63% | 0.315% |

| 住民税 | 9% | 5% |

| 税率の合計 | 39.63% | 20.315% |

譲渡価額や取得費、譲渡費用にはそれぞれどのようなものが含まれるかは、以下の表の通りです。

| 譲渡価額 |

| 譲渡価額は借地権・建物の売却代金のことです。 売却から年末までの期間分の固定資産税や都市計画税の支払を受けた場合も譲渡価額とします。 |

| 取得費 |

| 取得費は、売った借地権の購入代金(権利金)や更新料、建物の建築代金などのことです。 相続や贈与で取得した場合は、被相続人や贈与者の購入代金や建築代金とします。 取得時の仲介手数料のほか、建物が居住用であれば建物の登録免許税や登記費用、不動産取得税も取得費です。 |

※ただし、建物は償却費相当額を控除しなければなりません。建物を他の人に貸していたり、事業用建物として利用したりしていた場合は異なる計算式ですが、自ら住んでいた建物の場合は次の減価償却費相当額を控除します。

- 減価償却費相当額=建物の取得費×0.9×旧定額法償却率×取得から売るまでの経過年数(6か月以上は1年、6か月未満は切り捨て)

※旧定額法償却率は、木造住宅は0.031、(鉄骨)鉄筋コンクリート造の住宅は0.015です。

| 譲渡費用 |

| 譲渡費用は、売るために支払った仲介手数料や売主が負担した印紙税、建物の取壊し費用、譲渡承諾料(名義書換料)などのことです。 修繕費や固定資産税・都市計画税は維持管理費用であって譲渡費用にはなりません。 |

登録免許税

登録免許税とは、借地権付き建物を売却する際に抵当権が設定されている場合に、抵当権を抹消するために必要な費用です。

抵当権抹消の登録免許税の計算方法は、以下の通りです。

- 不動産の数×1,000円

所有権移転登記は、買主負担が原則ですが、登録免許税は売主が負担するのが一般的です。

抵当権抹消の手続きは、不動産会社を通じて司法書士に依頼することが多いようです。司法書士に依頼する場合は、登録免許税に加えて司法書士への報酬料が必要です。

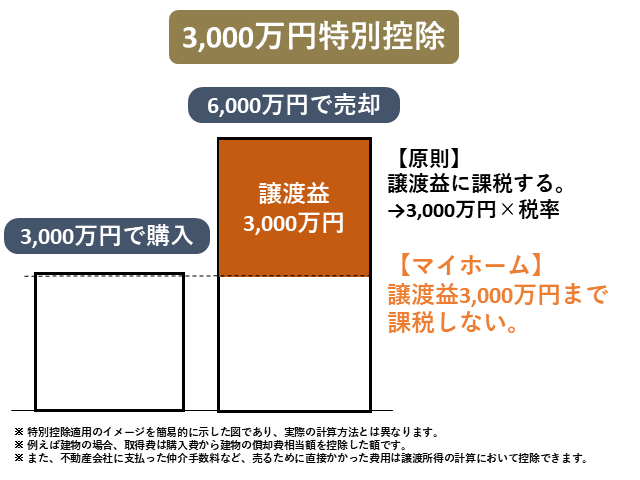

借地権の売却時には3,000万円控除が適用できる

借地権の売却時にかかる譲渡所得税は、一定の条件を満たすと、譲渡所得が最大で3,000万円控除されます。そのため、譲渡所得(譲渡益)3,000万円以下であれば譲渡所得税は0円です。

譲渡所得が最大3,000万円控除される仕組みを、「居住用財産を譲渡した場合の3,000万円の特別控除の特例」と呼びます。基本的にはマイホームを売ったときに適用できる特例で、借地上の建物がマイホームであるときにも適用可能です。

ただし、建物を取壊した場合は、取壊した日から1年以内に借地権の売買契約を締結して、住まなくなった日から3年後の12月31日までに売らなければ適用できません。

また、特例の適用を受けるためには確定申告が必要です。

借地権売却時の確定申告に必要な書類

借地権を売却し、前述した譲渡所得が残る場合は、基本的に確定申告が必要です。

3,000万円特別控除は確定申告をしなければ適用されないため、特別控除を適用する前の譲渡所得で確定申告が必要かどうか判断しなければなりません。

借地権を売却したときの確定申告に必要な書類は、次のとおりです。

- 譲渡所得の内訳書

- 借地権売却時の売買契約書(写し)

- 借地権売却時の領収書(写し)

- 登記事項証明書

- 本人確認書類

- 源泉徴収票

なお、e-Taxの場合は必要事項を入力することによって譲渡所得の内訳書が自動的に作成され税務署に送信されます。本人確認書類も提出する必要はありません。

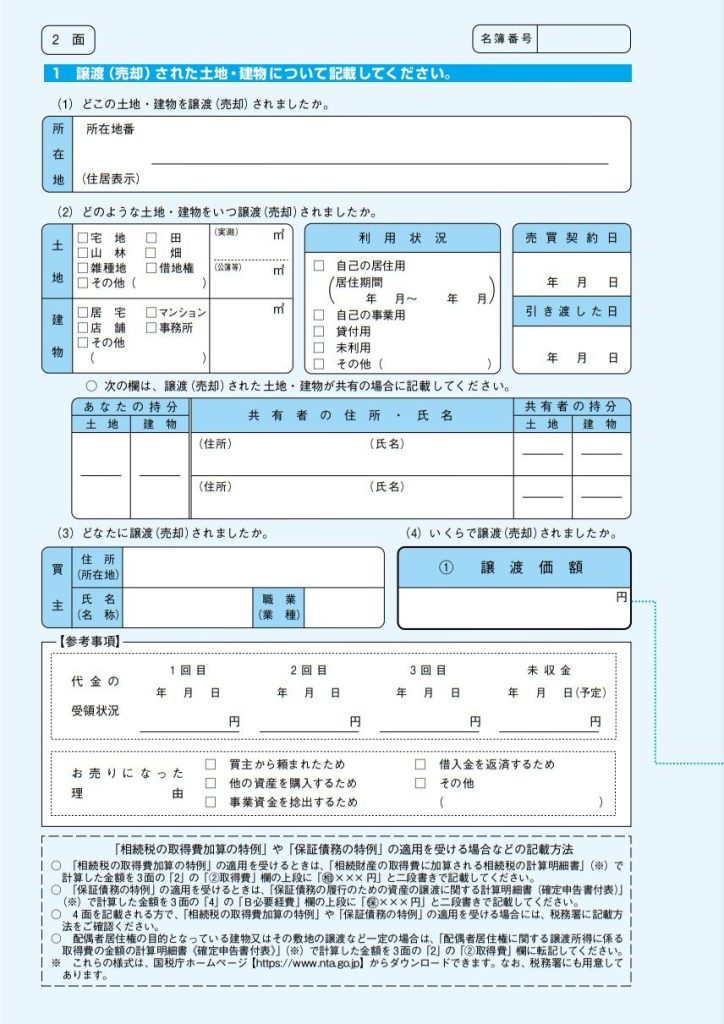

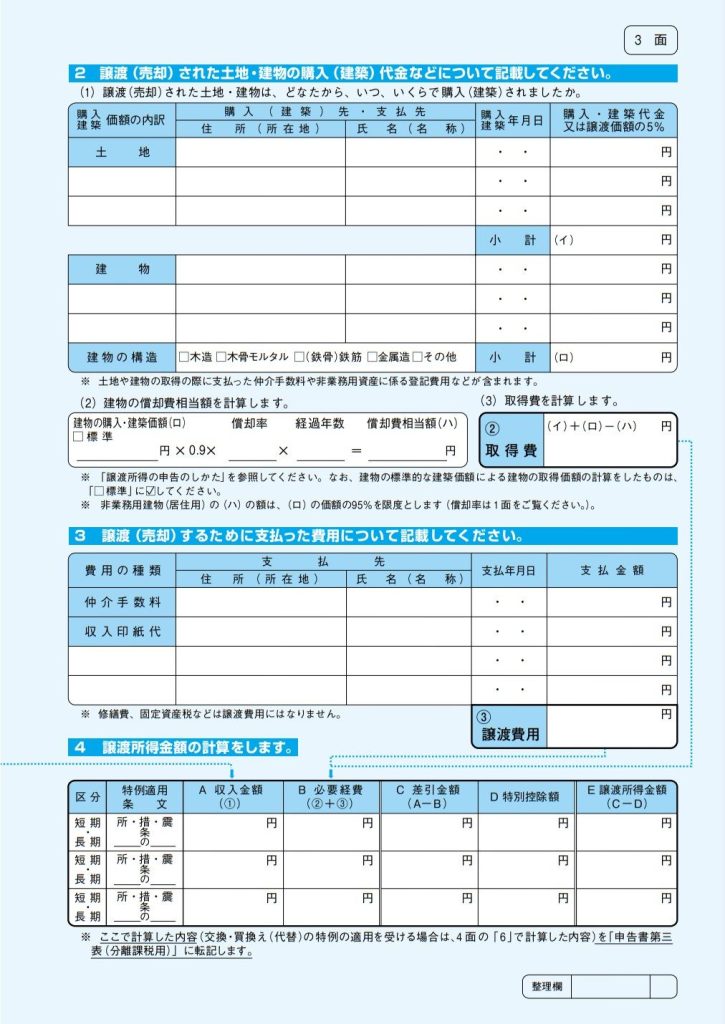

譲渡所得の内訳書

譲渡所得の内訳書とは、確定申告書の付表・計算明細書として提出が必要であり、特に重要な添付書類です。

1面から5面まであり、1面には住所と氏名、電話番号、職業などを記載します。2面で主に譲渡価額を記載し、3面で取得費と譲渡費用を記載したうえで譲渡所得を計算するといった構成です。

4面は交換・買換え(代替)の特例の適用を受けたい場合に、5面は被相続人の居住用財産に係る譲渡所得の特別控除の適用を受けたい場合に記載します。

譲渡所得の内訳書でも特に重要な部分は、以下に引用する2面と3面です。

この譲渡所得の内訳書を記載するために、後述する売買契約書や領収書、登記事項証明書が必要です。

借地権売却時の売買契約書(写し)

借地権売却時の売買契約書は、物件の所在地や売買契約日、買主の住所・氏名又は名称、譲渡価額(2面)を記載するために必要です。

提出は必須ではありませんが、写しの提出を求められることもあります。なお、売却時ではなく借地権の契約書や建物を建築したときの契約書も、取得価額を記載するために用意しておくとよいでしょう。

借地権売却時の領収書(写し)

借地権売却時の領収書は、仲介手数料や取壊し費用などの譲渡費用を記載するために必要です。領収書も、提出が必須ではないものの写しの提出を求められることがあります。

登記事項証明書

登記事項証明書は、所有期間が10年を超えるマイホームを譲渡したときの軽減税率の特例などを受けるために提出が必要です。なお、不動産番号等の明細書を提出すると登記事項証明書の提出を省略できる場合があります。

本人確認書類

確定申告書にはマイナンバー(個人番号)を記載するとともに、本人確認書類の写しの添付が必要です。なお、個人番号を確認する書類も必要であるため、マイナンバーカードや個人番号通知カード、個人番号が記載された住民票の写しなど、個人番号が確認できる書類も提出しなければなりません。

なお、マイナンバーカードであれば番号確認と本人確認が1枚で済みます。また、e-Tax(電子申告)の場合は番号確認書類や本人確認書類を提出する必要はありません。

源泉徴収票

給与所得者の場合は、源泉徴収票に記載された支払金額や源泉徴収税額などの項目を確定申告書に記載する必要があるため、源泉徴収票が必要です。

なお、確定申告に記載するために必要な書類であって、税務署に提出が必要な書類ではありません。

確定申告の期限と書類の提出先

確定申告の期限は、借地権を売却した年の翌年2月16日から3月15日(土日祝はその翌日)までです。なお、期限内に申告・納税をしなければ延滞税や加算税が課される可能性があるため注意してください。

また、確定申告書や譲渡所得の内訳書などは、納税地を管轄する税務署(長)に提出します。

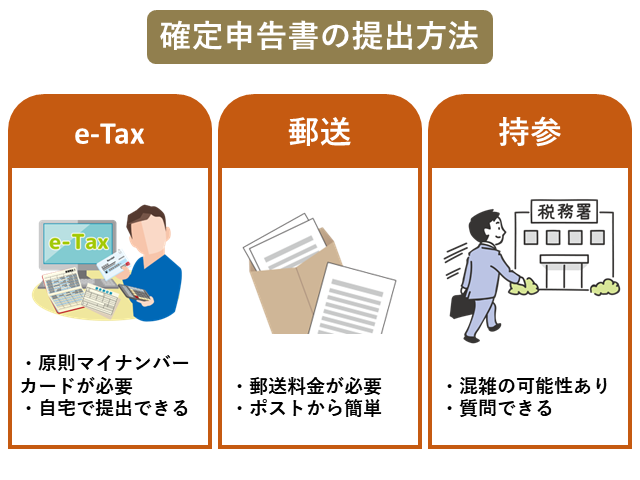

確定申告の3つの方法

確定申告書や譲渡所得の内訳書などを管轄税務署に提出する方法は、

- e-Tax(電子申告)

- 郵送

- 窓口

の3つがあります。

確定申告後の所得税の納付方法

確定申告書の提出が終わったら、提出期限と同じ3月15日までに、計算した所得税の額を納付しなければなりません。具体的な納付方法はさまざまですが、主なものは次のとおりです。

- 預貯金口座から支払う(振替納税・ダイレクト納付・Pay-easy納付)

- スマホアプリから支払う(スマホアプリ納付)

- 現金で支払う(窓口納付・コンビニ納付)

借地権の売却で税金以外にかかる費用

借地権を売却する際には、税金以外にもいくつかの費用が発生します。これらの費用を事前に把握しておくことで、予想外の出費を避けることができます。以下に、主な費用を挙げて解説します。

- 地主への承諾料(名義変更料)

- 不動産仲介手数料

- 測量費用

- 弁護士や司法書士への報酬

- ホームインスペクション費用

地主への承諾料(名義変更料)

借地権を譲渡する際には、地主の承諾を得る必要があります。その際、地主に対して「承諾料」または「名義変更料」を支払うことが一般的です。相場としては売却価格の10%程度とされていますが、契約内容や地域によって異なるため、事前の確認が重要です。

不動産仲介手数料

不動産仲介業者を利用して売却する場合、仲介手数料が発生します。手数料の上限は法律で定められており、「売却価格×3%+6万円(消費税別)」が目安です。この費用は成功報酬型で、取引が成立した場合にのみ支払います。

測量費用

土地の境界線や面積を確認するために測量が必要になる場合があります。特に、借地権が建物と一体で売却される際には、境界トラブルを防ぐためにも測量を行うことが推奨されます。費用は数十万円程度が目安です。

弁護士や司法書士への報酬

借地権の売却においては、トラブルが絡むこともあるため弁護士のサポート受けるケースも多くあります。その場合、弁護士への相談料等が必要になります。

また、借地権の売却に伴う登記手続きや書類作成には、司法書士や行政書士のサポートが必要な場合があります。これらの専門家に支払う報酬も発生します。

ホームインスペクション費用

築年数が古い借地権付き建物の場合は、取引の安全性を担保するために、ホームインスペクションを受ける必要性があります。

ホームインスペクションとは、建物の劣化状況や不具合を専門家が調査するもので、取引時のトラブルを未然に防ぐために非常に有効です。築年数が古い建物では、構造的な問題や設備の劣化が進んでいることが多く、購入者が不安を抱えるケースも少なくありません。そのため、事前にホームインスペクションを実施して建物の状態を明確にしておくことで、買主側に安心感を提供でき、取引がスムーズに進む可能性が高まります。

また、インスペクション結果は建物の修繕が必要な場合の参考にもなり、売却前に適切な修繕を行うことで、建物の価値を向上させることができます。ホームインスペクションの費用は一般的に5万〜10万円程度です。

相続した借地権を売却する場合

相続した借地権を売却する場合には、次の点に注意しておかなければなりません。

- 相続と遺贈のちがい

- 売却には相続登記が必要

- 売却には相続人全員の同意が必要

なぜ注意しなければならないのかを含め、詳しく解説します。

相続と遺贈のちがい

相続は被相続人の財産に属した一切の権利義務を相続人が承継するものですが、遺贈は相続人に限らず第三者にも遺言で遺産を移転させることができるものです。

もし相続ではなく遺贈で借地権を取得する場合、借地権の取得について地主の承諾が必要となってしまいます。相続の場合は地主の承諾は不要で、地主に通知するだけで足ります。

遺贈の場合で地主の承諾なく建物の登記名義人を変更してしまうと、地主から借地契約を解除される可能性があるので注意してください。また、承諾について地主から承諾料(名義書換料)を請求されることもあります。

相続でも遺贈でも、新しく借地権を取得した人は借地上の建物の登記について名義人を変更する所有権移転登記をする必要がありますが、特に遺贈の場合には速やかに登記手続きをしましょう。

相続の場合は所有権移転登記をしていなくても第三者へ借地権を主張できますが、遺贈の場合は登記していなければ権利を主張できないからです。

売却には相続登記が必要

相続した借地権を売却するには、被相続人のままとなっている登記名義人を相続人に変更する相続登記(相続を原因とする所有権移転登記)が必要です。借地権の相続登記は、多くの場合、借地上の建物を対象に手続きをします。

相続登記は、遺言や遺産分割協議によって借地権を相続する人を決め、戸籍関係の書類を集めたうえで登記申請書を作成し、添付書類とあわせて登記所に提出するといった流れです。

売却には相続人全員の同意が必要

借地権について相続人が2人以上いる場合は、相続の発生によって借地権を相続人全員で共同相続します。相続人全員の遺産分割協議によって誰が借地権を相続するのか決めなければ、借地権は相続人全員のものです。

そのため、相続人の1人が借地権を売却したくても、相続人全員の同意がなければ売却できません。

借地権売却のご相談は中央プロパティーへ

借地権の売買仲介をサポートする中央プロパティーでは、借地権売買時にかかる登記費用や仲介手数料は、買主様に負担いただくため、売主様の費用負担は0円です。土地や建物の測量が必要な場合や、地主様との交渉が必要な際も、プロの知識と経験を活かして円滑に対応いたします。

また、売主様には煩雑な手続きの負担を軽減するため、弁護士や税理士、司法書士と連携しながら、契約から引き渡しまでを丁寧にサポートいたします。

不動産鑑定士による鑑定費用や一級建築士によるホームインスペクションも無料で行っており、物件の価値を正確に見極めた上で最適な売却プランをご提案いたします。売却にかかるコストを最小限に抑えつつ、安心安全な不動産取引を実現します。

センチュリ-21中央プロパティーなら借地権売却に伴う以下の費用が無料!

- 仲介手数料 0円

- 相続登記費用 0円

- 測量費用 0円

- 弁護士相談費用 0円

- 不動産鑑定費用 0円

- ホームインスペクション費用 0円

費用を抑えて高値で借地権を売却したい方は、ぜひお問い合わせください!

この記事の監修者

税理士

税理士。東京税理士会品川支部所属。日本税務会計学会訴訟部門所属。福島健太税理士事務所代表。不動産デベロッパーから税理士に転身した経歴をもつ不動産と税のスペシャリスト。借地権を相続される方が相続税を、また相続した借地権を売却した際に発生する所得税について相談する税理士として多くの顧客を得る。趣味は釣り。